夏目 英男氏(以下、夏目):本日は中国版Crunchbaseとも称されるスタートアップデータベース「IT桔子」の創業者である文飛翔さんをお招きし、「中国スタートアップトレンドと中国市場の参入機会について」をテーマにセミナーを開催いたします。では、文さんよろしくお願いいたします!

文 飛翔氏(以下、文):よろしくお願いします。本日は中国のスタートアップトレンドと中国市場の参入機会についてお話しさせていただきます。本日のセミナーは主に三つのパートに分けて、それぞれ①中国における「新経済領域」への投資、②海外進出トレンド:From China to World、③海外スタートアップの中国進出についてご紹介できればと思います。

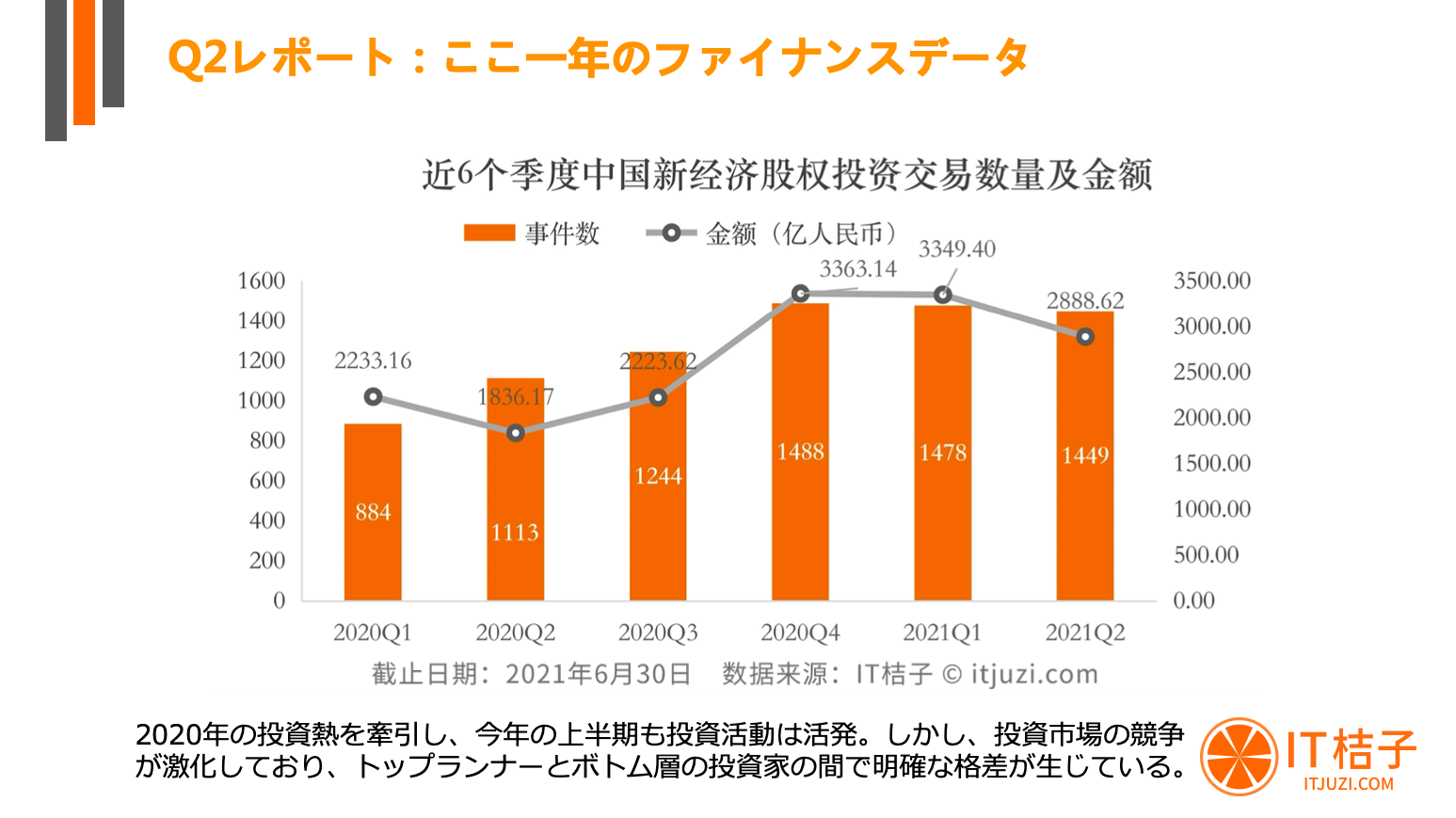

文:まずは2020年第1四半期から、2021年第2四半期までの6四半期のファイナンスデータをご覧いただければと思います。2020年第2四半期には投資案件と金額は落ち込みを見せたものの、その後は急速に回復し、2020年第4四半期には投資件数が1,488件、投資金額は3,363億人民元(約5兆7,210億円)にも達しました。しかし、投資市場の競争が激化しており、トップランナーとボトム層の投資家の間では明確な格差が生じています。

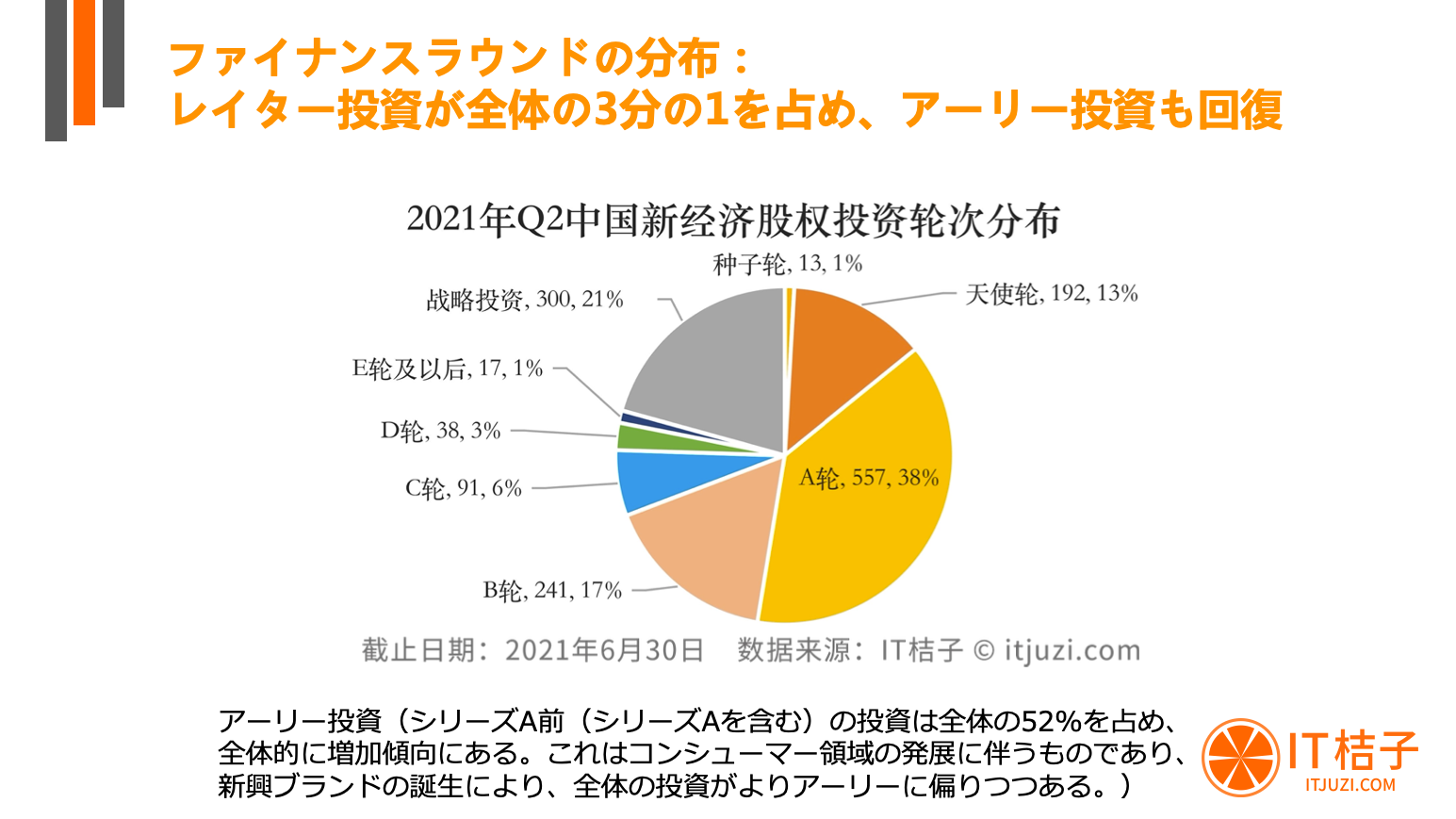

文:次に2021年第2四半期のファイナンスラウンドの分布についてご紹介したいと思います。こちらの円グラフからもわかるようにレイターラウンドの投資、つまりシリーズCラウンド及びCラウンド以降の投資は全体の1/3を占めます。またアーリーラウンドに関しては全体の52%を占め、これは前期の40%から大幅に増加しています。その主な理由としては、中国の「新消費」領域(コンシューマーブランド)が急速に発展し、新興のスタートアップが資金調達を始めたのが大きく影響しているものかと思われます。ここで特に皆さんにご紹介したいのが戦略投資、いわゆるCVCの投資(資本提携)が急激に増加し、2021年の第2四半期には21%と、全体の1/5を占めます。

参考記事(「新消費」領域に関する記事):

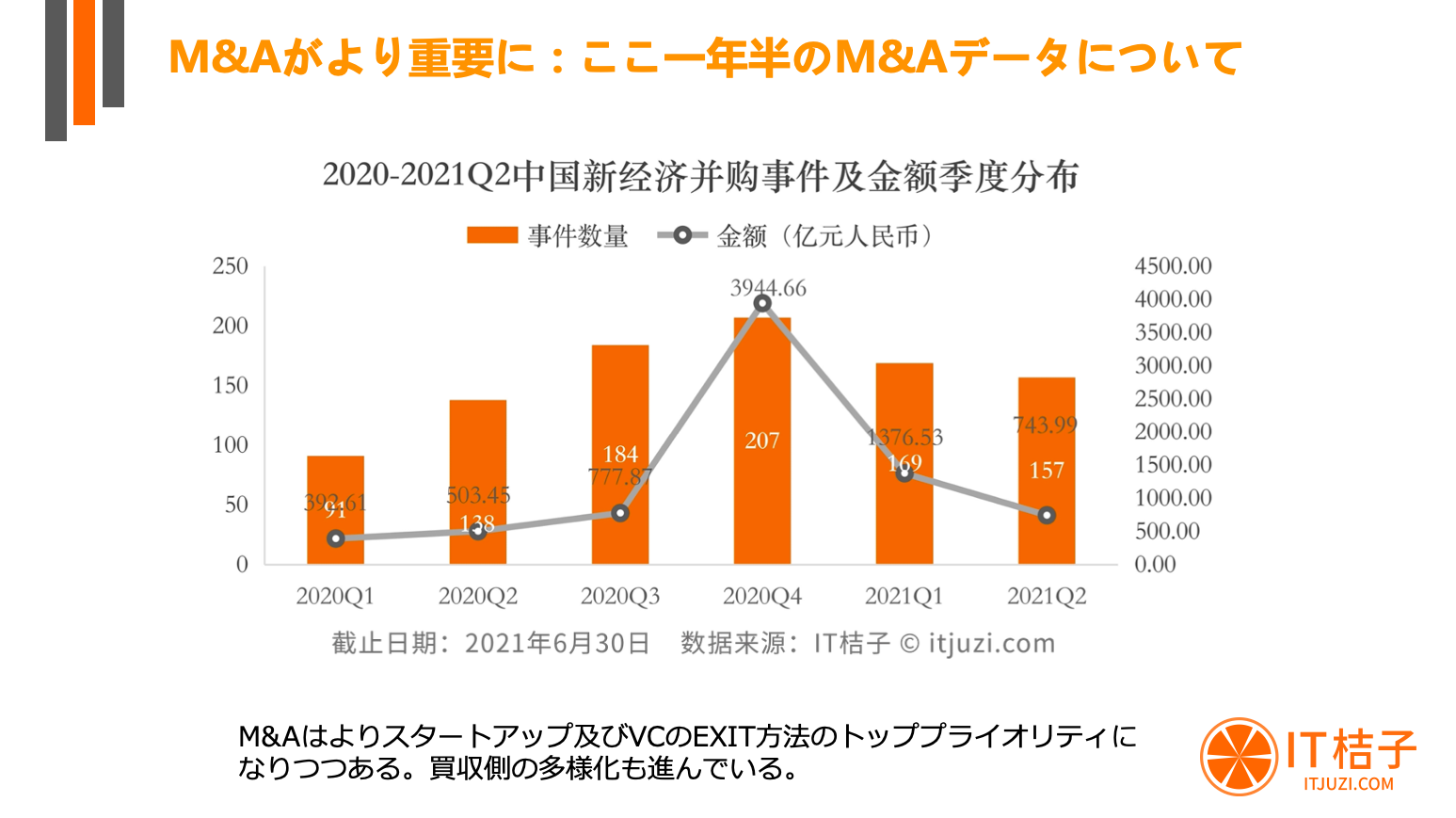

文:次は皆さんにM&Aに関するデータをお見せしたいと思います。2020年は特にM&Aが活発化した一年となりました。2021年の第1、第2四半期は2020年の第3、第4四半期に比べると金額・案件は減少傾向にあるものの、前年同期比で見ると金額・案件ともに顕著に増加しています。また、中国国内の起業家や投資家と交流する中で、M&Aはすでに主流のEXIT方法になりつつあり、バイサイドの多様化も進んでいます。これまでは上場企業が業務の多様化のために、スタートアップを買収するケースが多かったのですが、近年大型調達を果たしたスタートアップも、積極的に他のスタートアップを買収するような傾向が見えます。

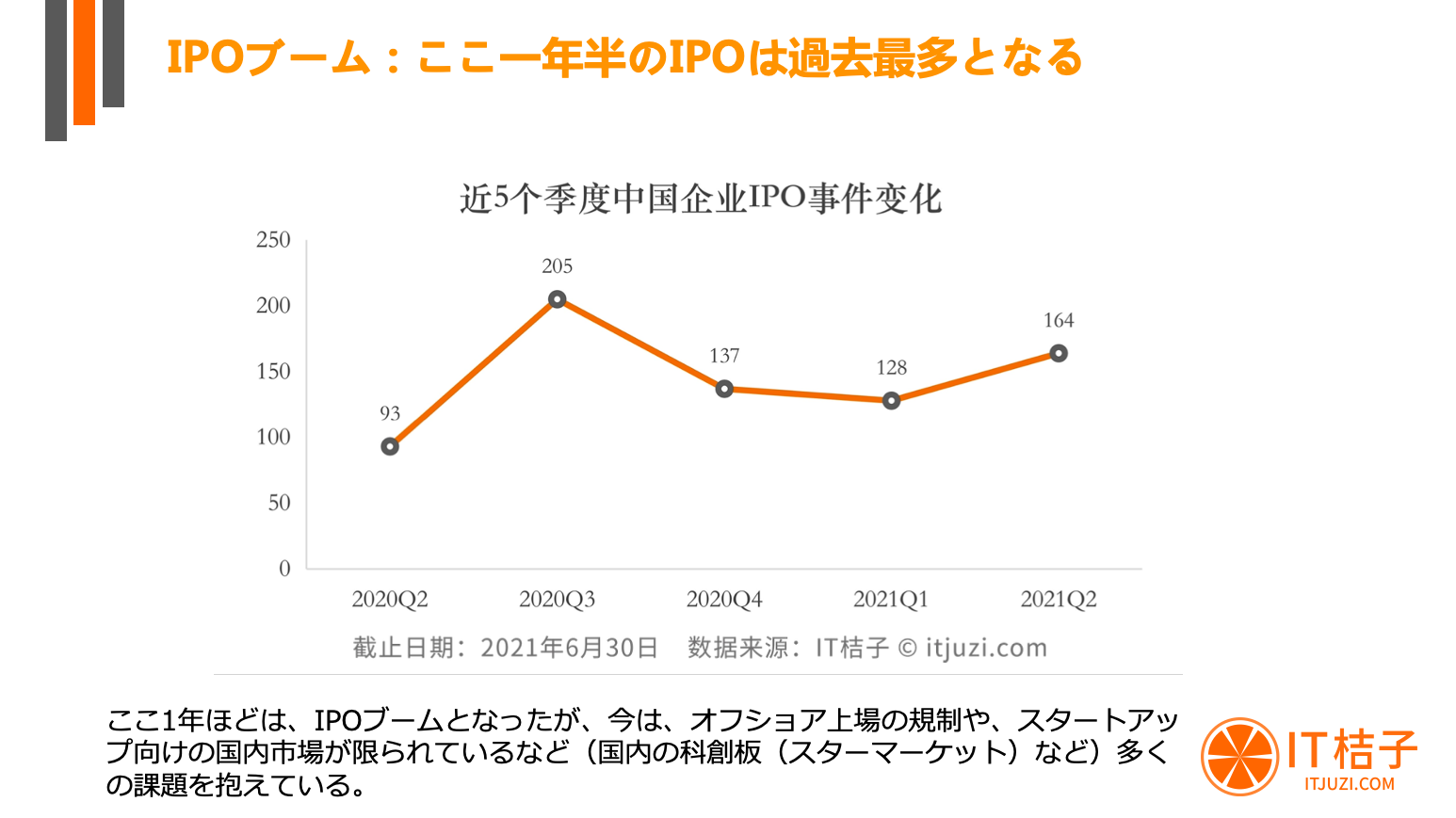

文:こちらはIPOに関するデータになります。ここ一年ほどはIPOブームとなり、中国市場のみならず、米国で上場するスタートアップも多くあります。しかし、今ではオフショア上場の規制が発令されたばかりであるため、今後どのようにIPOへと影響するかはまだ未知数なところではあります。その他にも、中国国内の科創板(スターマーケット、日本でいうマザーズ)も、上場枠を増やす傾向にはありますが、やはり市場のキャパシティに限りがあるため、スタートアップの上場は多くの課題を抱えています。

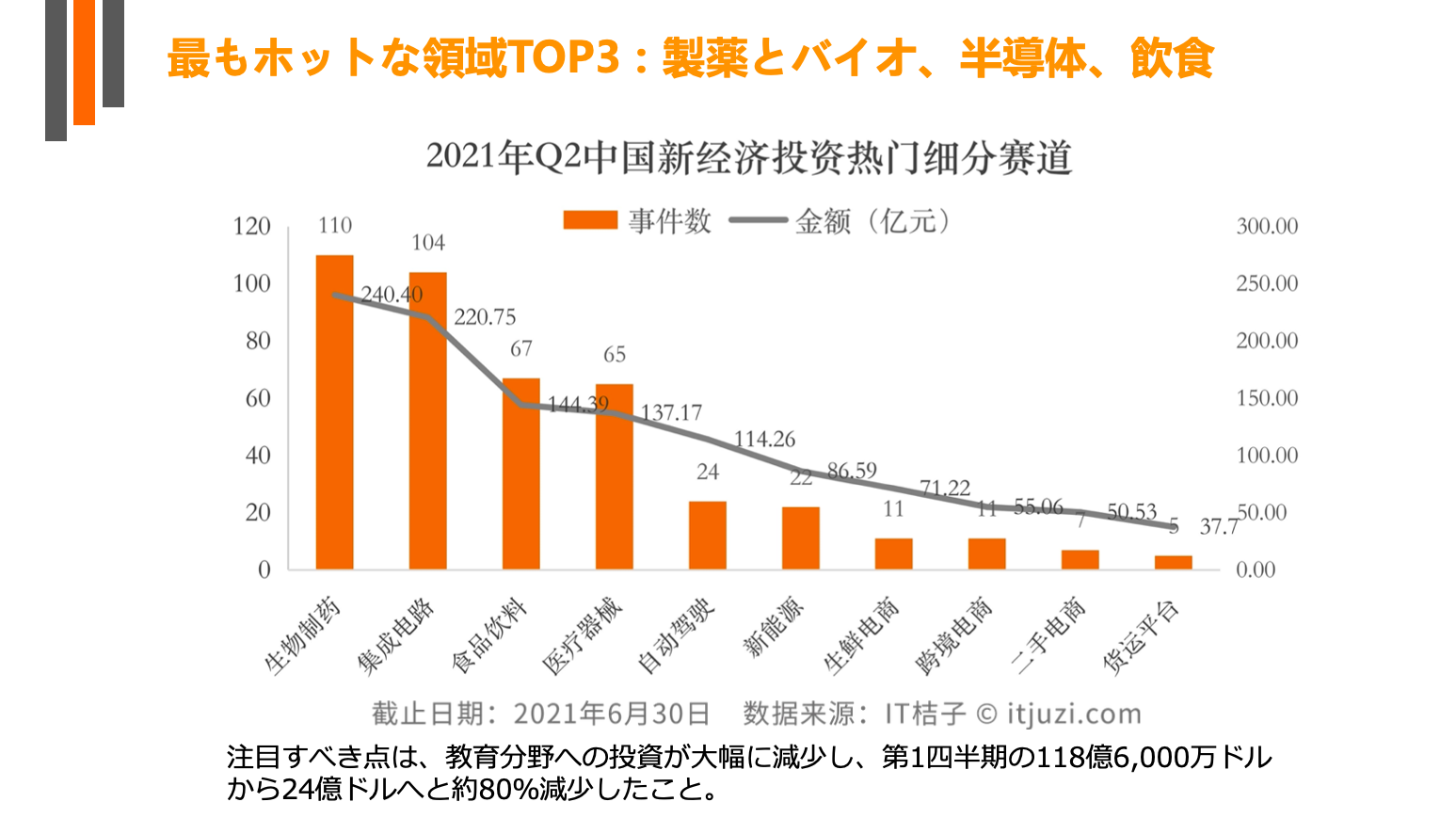

文:次にご覧いただいているデータが中国で最も注目を浴びている市場領域になります。トップ3に入るのは製薬とバイオ、半導体、飲食になります。その他にも医療機器や自動運転、新エネルギーなどもランクインしています。ここで特に注目して欲しいのが、教育分野への投資が大幅に減少したことです。今年に入り、中国の教育部が出した課外授業への取り締まり政策によって、投資家はこぞってこの領域から撤退したことが影響し、今年の第1四半期には118億6,000万ドルにも上った投資額は第2四半期で24億ドルと約80%減少しました。

文:これまでは皆さんに投資に関するデータをふまえて、中国のマクロ環境についてご紹介してきましたが、次はIT桔子に収録されている中国のスタートアップ情報、特にユニコーンデータベースと、清算データベースをもとにいくつかの事例をご紹介したいと思います。

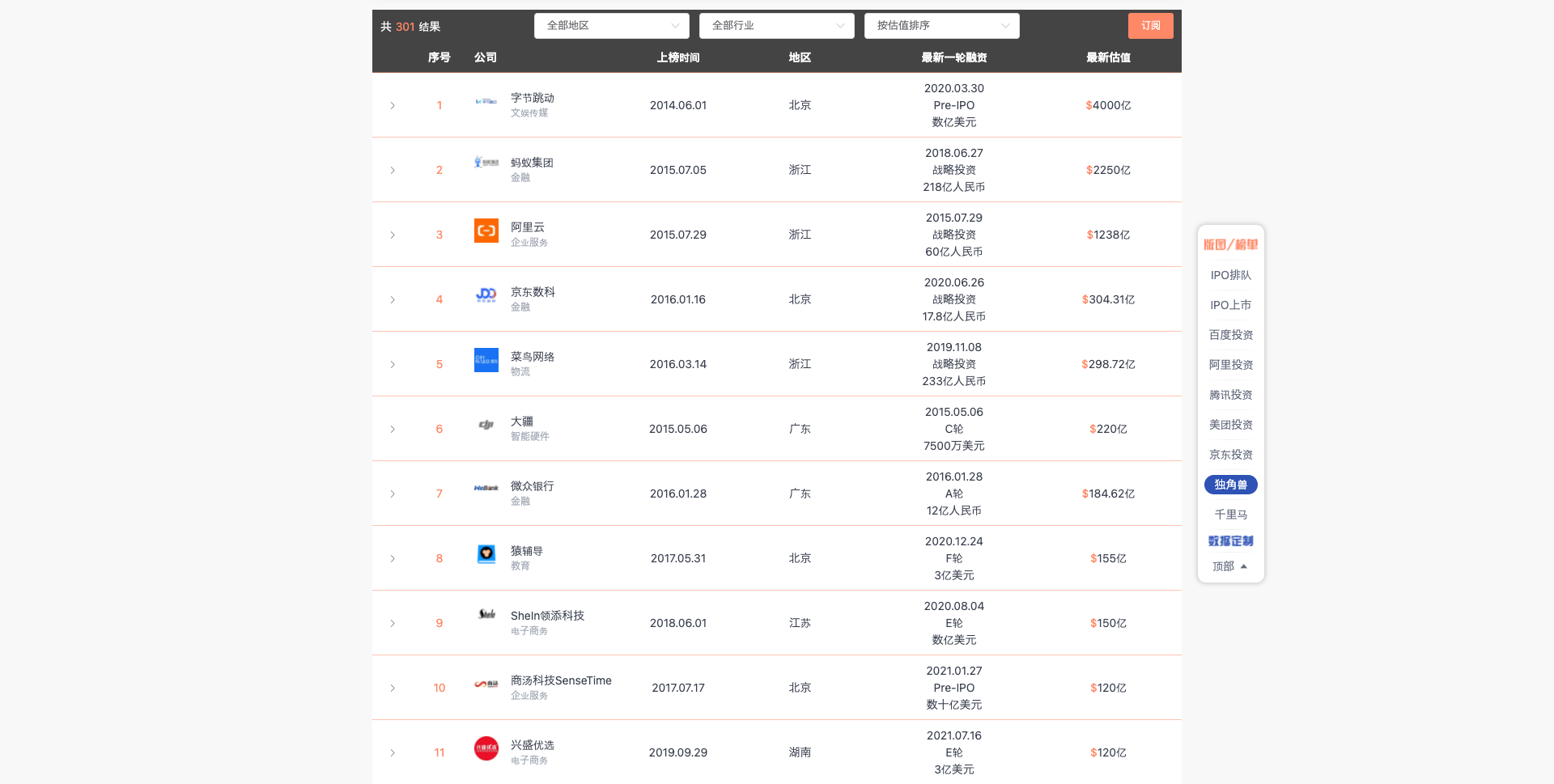

文:まずはユニコーンデータベースから。現在IT桔子に収録されているユニコーンの数は301社あります。これらのユニコーンの資金調達額は、中国全体の資金調達額の1/3にも上ります。こちらのリストにあるトップ5社のユニコーンは皆さんもよくご存知の企業が並んでいると思います。バイトダンスや、アント・フィナンシャル、アリババクラウド、JDデジタル、ツァイニャオなどが並びます。では、こちらのユニコーンリストのトップに並ぶユニコーン以外にも、どんな企業があるのかお見せしたいと思います。

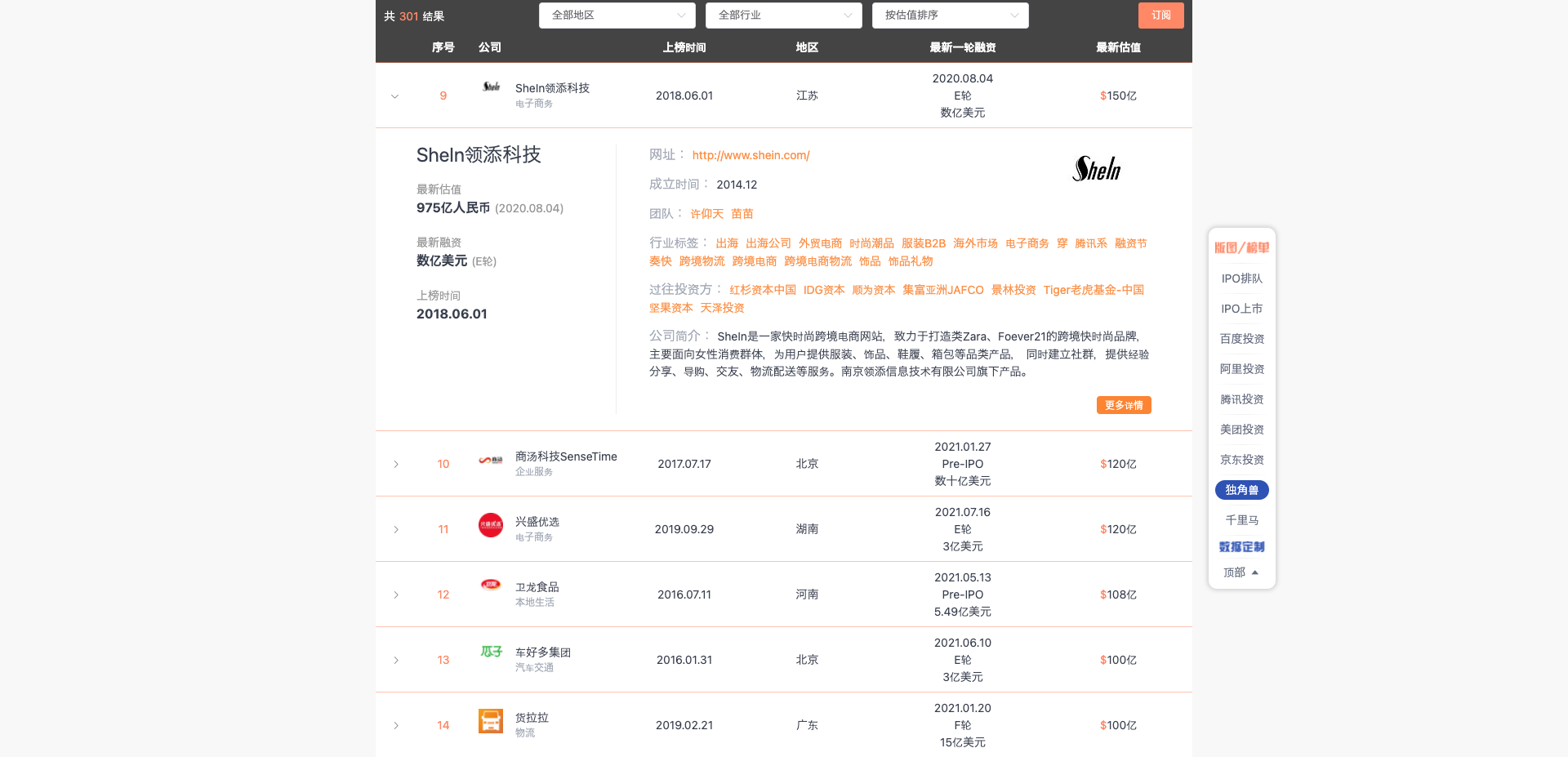

文:この中でも皆さんが特に気になっているのがSHEINかもしれませんね。SHEINは中国の新世代越境ECの代表格でもあり、コロナによって追い風を受け、急速に発展したユニコーンになります。彼らは、事業を進める中で米国のNASDAQに上場したWISHのビジネスモデルを参考にしていたと言われています。ただし、SHEINはWISHよりも高いクォリティの商品を展開し、UNIQLOやZARAよりも低価格で商品を販売していたため、海外の若いユーザーから人気を博しました。

文:SHEINが成功した理由は4つあると私は考えています。①彼らは中国国内では事業展開せず、徹底的に海外市場を攻め立てたこと。特に女性向けのアパレルとして、高いクォリティを保ちながらも、UNIQLOやZARAよりも低価格で商品を販売していたため、海外の若年層のユーザーから人気を博しました。②彼らは初期からD2Cモデルで、アマゾンなどといったECサイトに頼ることなく、自社でサービスサイトやアプリを立ち上げたこと。これによってユーザーの囲い込みに成功し、サービスの粘着率を上げました。③SHEINは初期から大々的に若者向けのマーケティングを実施し、Facebookや、YouTube、TikTokなどを通じて、確実に若いユーザーを取り込んできたこと。今ではかなり一般的になったマーケティング手法ですが、SHEINは3、4年前からこれらのプラットフォームに張り付いて、マーケティングを行っていました。

李路成氏(以下、李):今ではInstagramなどでSHEINについて調べると、フォロワー数が2,000万超えているので、驚きですよね。

文:最後にSHEINが成功した理由は物流にあります。これは中国のEC業界が急速に発展した理由とも重なりますが、やはり最後のキーファクターとなるのがやはり物流になります。SHEINは購買活動の最後にある物流、すなわち自社で倉庫や物流システムを持つことにより、配送コストの削減と、配送スピードの向上に成功。これは消費体験の中ではとても重要な要素となります。彼らは中国国内で先行するJDロジスティクスの事例を多く参考し、自社で物流を抱え込むという選択肢に至ったものかと思われます。

参考記事(高口さん、ZVC李さんのSHEIN解説記事):

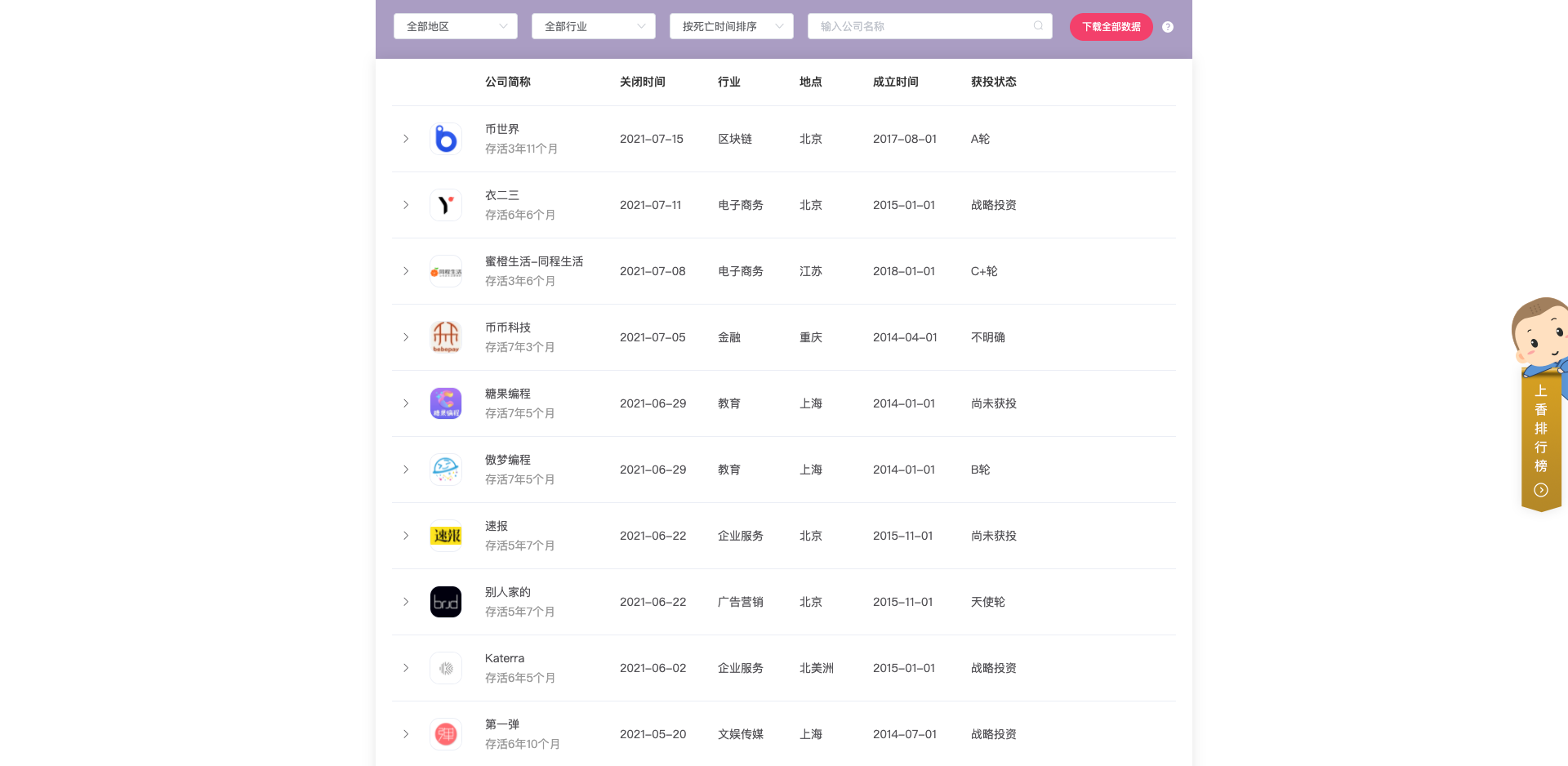

文:成功した事例の後に皆さんに紹介したいのが、起業の後に清算した事例を紹介したいと思います。

夏目:IT桔子の「スタートアップ死亡データベース」は個人的にもとても興味があるデータベースになります。こちらのデータベースでは、毎年どのような理由でスタートアップが清算したか、またどの領域でどれくらい資金調達を実施したかをリストアップしているデータベースであり、これから起業される方にとってはとても参考になるようなデータベースとなります。

文:ちょうど最近清算したスタートアップがここ最近中国で最も投資を集めていた領域に属するスタートアップになります。例えばこちらの一社目に上がっているのが「衣二三」という女性のアパレルシェアリングプラットフォーム。Sequoia Chinaや、IDG、アリババ、ソフトバンクなど、名だたる投資家から調達を実施したものの、市場のトレンドには抗えずあえなく清算。その次にある「同程生活」も、近年注目を浴びていたコミュニティコマースの領域でユニコーン企業として一、二を争うサービスだったものの、過当競争の末、清算に追い込まれました。その下にある二つのEdTech企業で、プログラミングコンテンツを提供するスタートアップもまさに市場のトレンドによって清算した事例ですね。中国ではSTEAM教育が過熱し、この領域のスタートアップは多くの資金を集めましたが、やはり競争の末清算。成功の事例から学ぶのも大切ですが、むしろこういった失敗の事例からの方が多くの学びがあるかと思います。

文:中国のスタートアップ市場は苛烈な競争があり、先の「スタートアップ死亡データベース」からもご紹介したように、資金調達したスタートアップが全て順調に推移するわけではありません。その中で、新興スタートアップが選んだ次なる市場が「出海」、いわゆる海外進出になります。

文:今では中国の成功したビジネスモデルや事例を持って、海外進出するスタートアップが増えています。彼らはアジア圏のみならず、ヨーロッパや北米でスタートアップを始めることもあり、そういった事例は多く見られます。特に注目される領域が、ツール、ゲーミング、越境EC(サプライチェーン)、ショートビデオ&ライブコマース。例えばClean Masterというサービスは、スマホのアンチウィルス、クリーナーサービスですが、中国のみならず、グローバルに使われているサービスになります。ゲーミング領域であれば、皆さんもご存知のLilith GamesやmiHoYo、それぞれRise of Kingdomsと原神をリリースしていますが、こちらは日本でも人気を博していますね。現に中国の起業家の間では、海外進出にうってつけな領域として注目を浴びています。その他には越境ECやショートビデオ、ライブコマースなど、中国が比較的リードしている分野が多いかなというところです。

文:中国企業の海外進出は大きな成功を収めてきましたが、同時に多くの課題を抱えています。例えば政策の変動。皆さんもよくご存知だと思いますが、バイトダンス社のTikTokはグローバル的にも人気を博しましたが、国内外の政策変動により、大きく影響を受けました。それ以外にも、インドにおいていくつかの中国アプリが国の政策により規制されるケースなどもありました。政策変動の次にあるのが、文化の違い。やはり中国発のサービスが、国外で直接成功を収めるケースは極めて稀だと思います。いかにローカライズしていくかはとても重要なファクターであり、これは三つ目の挑戦であるローカライズチームの設置にも密に関わってくるような内容にもなります。今では多くの中国企業は、中国に開発チームを置き、現地にオペレーションチームを配備します。しかし、今の若いスタートアップファウンダーはどのように海外のオペレーションチームとスムーズに交流を取れるかがわからないファウンダーが多いように感じます。最後はブランディングについて。これまでの中国のスタートアップ、特にコンシューマーブランド領域においては、価格競争に乗り出す企業が多かったと思います。しかし、海外市場においては安ければ売れるといった考えは必ずしも正解ではなく、そこはやはりどのように自社のブランディング戦略を取っていくかが非常に重要な課題だと思います。

文:次にお見せするのがSensorTowerが公開したいくつかのデータになります。現状、アプリのダウンロードランキングではSNS系のサービスが上位にあがり、中国企業のサービスでは唯一TikTokと同じバイトダンス社が提供する動画編集サービスのCapCutがランクインしました。アプリの収入ランキングでは、エンタメ系サービスが席巻する中で、中国企業はTikTok、騰訊視頻、愛奇芸がランクイン。最後のゲーミング領域の収入ランキングでは、中国発のゲームであるHonor of Kings(テンセント)、PUBGM(テンセント)、原神(miHoYo)がTOP3を独占しました。

文:最後の交流会を前にご紹介したいのが、中国市場への参入機会についてです。特にテクノロジー主導のハイエンド製造業や、バイオ、ヘルスケア企業にチャンスがあると思われます。これらの企業はコアな技術を持ち、クォリティの高いプロダクトを国内外で展開できるため、中国市場においても優位性を保つことができると思います。SaaSに関しては、海外のベンチャー企業が提供するSaaSプロダクトのレベルは高く、オペレーションもしっかりしているので、中国でも大きな需要があると考えます。また日本企業にとっては、アニメや漫画といったコンテンツをベースとしたエンターテイメント産業もチャンスがあると思います。中国市場の参入における挑戦については、広く参入コスト、マーケティングチャネルの制限、オペレーションの構築、ローカライズなどといった内容があります。参入コストにおいては、全く新しい市場であるため、事業ノウハウや、マーケティングなどについても日本市場とは異なる状況にあります。そういった意味では参入コストは大きく、費用対効果を充分に考慮すべきだと考えます。またマーケティングチャネルにおいても、日本で使用されているSNSマーケも、中国では全く異なるため、日々生じるコストは、経済面以外にも、こういった運用コストであったり、その次にあるオペレーションコストとしても、負荷がかかるものかと思われます。そしてローカライズについては、やはりどのように自身のプロダクトを中国の市場にフィットさせるかという意味でも一つ大きな挑戦であると同時に、やはりここでも冒頭に話したコスト面でも、経済コスト以外に、時間的コストも大きくかかるため、どのようにバランスを取るかが非常に重要となります。

李:ではこちらで交流会に入らせていただきます。まずは私の方から文さんにいくつかの質問をさせていただければと思います。近年「新消費」領域(コンシューマーブランド)が急速な発展を遂げている中で、文さんが特に注目している企業はありますでしょうか。

文:ご質問ありがとうございます。まず、「新消費」領域に関してですが、近年大型の資金調達が続いており、皆さんご存知の「喜茶」や、「元気森林」などがすでにユニコーン企業として存在します。これらの企業は国内外で広く知れ渡っているのですが、実際大型の資金調達を実施した「新消費」系の企業以外にも、無数のスタートアップが誕生し、特に注目しているのが、コーヒー、ベイカリー、ソース企業になります。例えばコーヒー領域においては、「Manner Coffee」が躍進を遂げています。1店舗あたりの店舗価値はスターバックスを上回り、若者から人気を博している「Manner Coffee」は投資家からの投資が殺到したと言われています。

文:ではなぜ「新消費」領域が注目を浴びているかというと、消費産業自体のターゲットが広がっており、これまで主なターゲットだった都市部のユーザー以外にも、今ではセカンドティア、サードティアの地方都市部に向けた、いわゆる「下沈市場」と呼ばれる市場や、Z世代向けの若者市場なども次々と誕生しているため、消費市場のパイ自体が著しく成長しています。そのため、「新消費」領域におけるコンシューマーブランドが続々と立ち上がり、今の消費市場を支えるような構造となっています。

文:またこれまでのコンシューマーブランドは、ブランディングに対してあまり興味がなく、むしろ商品のクォリティやいかに価格を抑えることだけに注力してきました。ですが、消費者習慣が時代によって変わり、人々はよりブランドを評価するようになりました。結果として、消費者はクォリティと価格よりも、よりブランドを信頼することになり、このような「新消費」トレンドを作り上げたものかと思われます。そして三つ目の理由がマーケティングチャネルの多様化にあるかと思います。これまで、マーケティングチャネルはテレビや雑誌、新聞など非常に限られたチャネルで行われてきましたが、TikTokや快手などといったショートビデオプラットフォームの誕生により、多種多様な方法で商品の広告が届くようになり、オンラインで商品を購入することも可能となりました。結果的には、ユーザーの訴求が商品に対するクォリティではなく、デザインやブランドに移行してきたものかと思われます。

李:一つ面白い概念としても、プライベートトラフィックというものが中国にはあります。それは自分が持つファンやフォロワーに対して商品を売ることです。近年、中国のKOLでは商品をWeChatグループなどを通じて直接販売するような方法を用いてきました。これは中国版TikTokである抖音や快手でも見られます。この方法を採用して上場までの道筋を作ったのがPerfect Diaryですね。

李:次の質問に移りたいと思います。こちらはオーディエンスからの質問で、ゲーム企業以外に、日本進出に適している企業はどのような業種になるのか、また日本のVCやCVCから資金調達することを中国のスタートアップはどう感じているのか、以上の質問になります。

文:ゲーム以外は、やはりコンテンツ関連のスタートアップになるかなと思います。近年、特にネット小説の領域や、漫画、ショートビデオコンテンツなどは中国で劇的な成長を遂げており、これらの領域は日中両国においても共通点が多いことから、親和性がある産業になるかなと思います。また次には先ほども繰り返しご紹介した消費領域になると思います。

文:二つ目の質問にお答えすると、特に傾向性は感じられない、というのが正直なところではあります。ただし、CVCに関しては業務提携の側面もあるので、そこは資金調達に慎重なスタートアップも多いとは思います。

李:次の質問は特に皆さんが気になっている上場規制の質問についてお伺いしたいと思います。先日、中国政府は中国企業のオフショア上場に対する規制案を提起しましたが、具体的に今後の上場政策にどのような影響を与えるのか、またどの領域の企業に最もインパクトを与えるのかについてお伺いしたいと思います。

文:この質問については、規制案も発令されたばかりで、私たちもまだ研究中というのが正直なところではあります。ただし、現時点で言えるのが、これまでのIT企業、特に多くのデータを扱う企業においては、データの扱いがずさんであるスタートアップが多く、今回の規制案はしかるべきタイミングで規制に乗り出した、ということが言えます。米国でも、Facebookといった企業が個人情報保護の件で、メディアのみならず、政府が動いたのもまさに近いようなケースになるのかなと思います。また具体的にどのような会社が一番影響を受けるがというと、やはりプラットフォーム型のビジネスが一番影響受けるのではないかと思います。これらの企業は多くのユーザーのデーターを抱えるために、まずは規制を受けるような企業ではないかというところです。

李:最後の質問をお伺いしたいと思います。中国で評価されているアクセラレータープログラムや行政・教育機関の創業支援などの取り組み、また中国スタートアップの経営者はどのような支援を求めているのかについてお伺いしたいと思います。

文:近年、ベンチャー投資の大幅な増加に伴い、アクセラレーターやインキュベーターも急激に増えていきました。例えばLenovoのCVCであるLegend Capital傘下のシードファンド、Legend Starが運営するアクセラレータープログラムはとても有名ですね。あとはMatrix Partners Chinaが運営するインキュベーションキャンプも有名です。それ以外には領域特化型のアクセラレーターで、Tencentやマイクロソフトが運営するSaaSインキュベーションプログラムなどもあります。

文:中国スタートアップの経営者が必要としている支援は、日本でも変わらないと思いますが、投資と経営におけるハンズオン。特に戦略面においては、起業経験を持つ投資家の意見を求めています。そして、近年中国のスタートアップが求めているのは人材とリソースのマッチングかと思います。スタートアップに特化した人材を紹介してくれたり、事業に関するリソースのマッチングをしてくれるVCは特に好まれますね。今では中国大手のVCであるMatrix Partnersや、Sequoia China、IDG、Hillhouseなどは独立したハンズオン/バックオフィス部隊を持っており、投資後もみっちりとサポートしてくれるのが一つの魅力かなと思います。